西本要聞

6月份鋼鐵PMI回升至48.3% 行業(yè)形勢略有改善

2014年07月01日09:20 來源:西本資訊

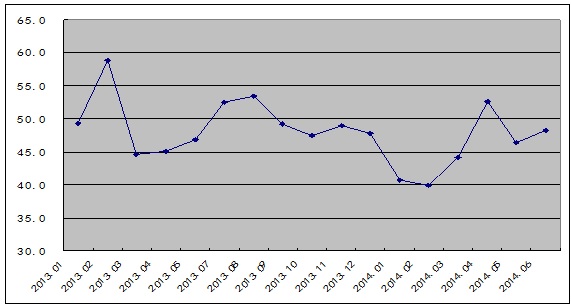

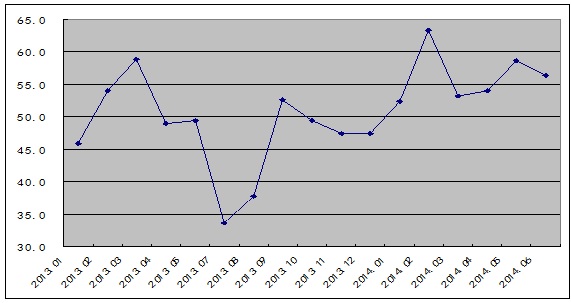

從中物聯(lián)鋼鐵物流專業(yè)委員會調查、發(fā)布的鋼鐵行業(yè)PMI指數(shù)來看,6月份為48.3%,較上月回升1.9個百分點,顯示出在宏觀經濟企穩(wěn)回暖的局面下,6月份鋼鐵行業(yè)形勢也略有改善。但該指數(shù)連續(xù)兩個月處于50%以下的收縮區(qū)間,反映出鋼鐵行業(yè)整體形勢依然低迷。主要分項指數(shù)中,生產指數(shù)小幅回升,新訂單指數(shù)再度上升至擴張區(qū)間,新出口訂單指數(shù)繼續(xù)擴張,產成品庫存指數(shù)高位盤整,購進價格指數(shù)觸底微幅反彈。PMI顯示6月份鋼鐵行業(yè)供需兩端均有所擴張,尤其是新出口訂單指數(shù)達到最近七個月以來的最高點,出口需求的上升在很大程度上緩解了國內需求不足的情況。隨著各項穩(wěn)增長政策的不斷加碼,國內經濟出現(xiàn)企穩(wěn),鋼市需求預期回暖,市場心信有所增強,預計7月份鋼價有望止跌企穩(wěn)。

圖1:2013年以來鋼鐵行業(yè)PMI指數(shù)變化情況

一、鋼廠開工率維持高位

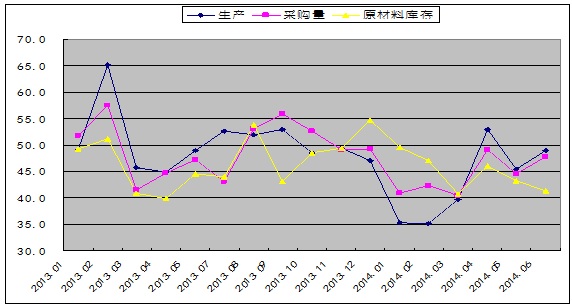

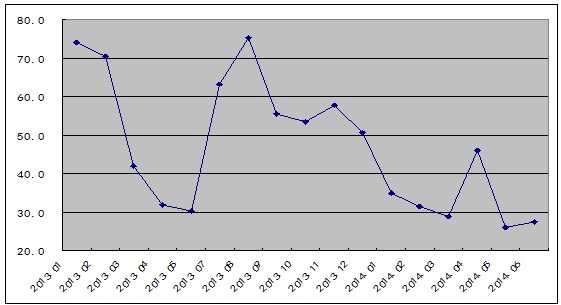

6月份,鋼鐵行業(yè)生產指數(shù)為48.9%,較上月回升3.5個百分點。與此同時,和生產相關的采購活動也出現(xiàn)回升,當月采購量指數(shù)回升3.2個百分點至47.8%;原材料庫存指數(shù)則下降1.9個百分點,至41.3%,連續(xù)兩個月回落。從三個指數(shù)的走勢變化情況來看,當前鋼鐵企業(yè)原料采購較為積極,生產活動趨于活躍,產量繼續(xù)上升。

從鋼企生產情況來看,由于鐵礦石、焦炭等原料價格大幅下跌,進入二季度后鋼鐵企業(yè)總體扭虧為盈,全國重點鋼鐵企業(yè)4月份盈利11.6億元,5月份盈利28.47億元,刺激了鋼企的生產熱情,開工率保持在高位。4月份以來,統(tǒng)計局數(shù)據(jù)顯示我國粗鋼日均產量均維持在225萬噸以上高位,高于去年同期水平。據(jù)中鋼協(xié)統(tǒng)計,6月上旬和中旬重點鋼鐵企業(yè)粗鋼日均產量分別為183.26萬噸和183.67萬噸,旬環(huán)比分別增長3.69%和0.22%,連續(xù)刷新歷史新高。另據(jù)相關機構的統(tǒng)計數(shù)據(jù)顯示,截至6月27日,在163家樣本鋼廠中,高爐開工率達到90.19%,比此前一周上升1.52%;68.71%的鋼廠有盈利,比此前一周回升7.36%。在鐵礦石、鋼坯、焦煤等原材料價格持續(xù)走弱的背景下,鋼廠盈利面繼續(xù)擴大,短期來看鋼企生產積極性不減,后市產量仍將居高不下。

圖2:2013年以來鋼鐵行業(yè)PMI生產指數(shù)、采購量指數(shù)、原材料庫存指數(shù)變化情況

二、出口需求大幅增長

6月份,鋼鐵行業(yè)新訂單指數(shù)再度上升至擴張區(qū)間,達到50.7%,較上月回升4.9個百分點,顯示在經濟回暖提升及穩(wěn)增長預期增強下,市場對下游鋼材需求加速釋放的預期有所提升,企業(yè)接單情況出現(xiàn)好轉。

6月份實體經濟出現(xiàn)企穩(wěn)回暖跡象,用鋼需求總體有所增加。5月份,規(guī)模以上工業(yè)增加值同比增長8.8%,比4月份加快0.1個百分點,環(huán)比增長0.71%;鐵路貨物發(fā)送量下降1.8%,連續(xù)兩個月降幅收窄;全社會用電量同比增長5.3%,比4月份增速提高0.7個百分點;人民幣新增貸款8708億元,環(huán)比多增961億元。汽車生產197.58萬輛,同比增長10.97%;銷售191.12萬輛,同比增長8.50%。

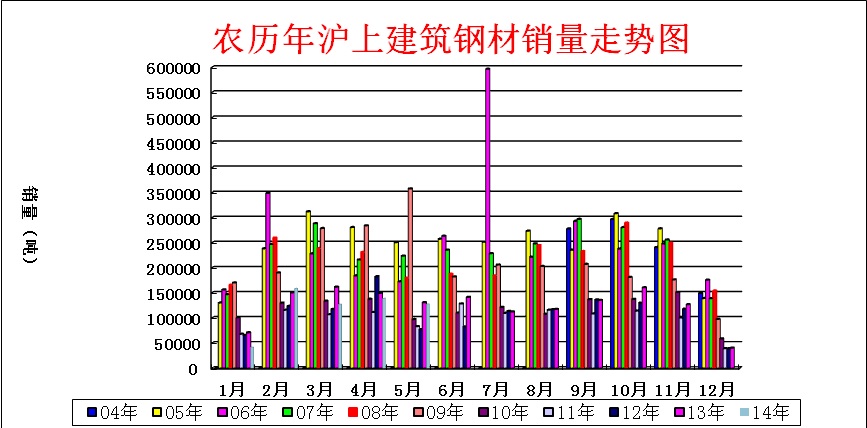

不過,受房地產投資低迷影響,6月份建筑鋼材需求表現(xiàn)依然疲弱。商品現(xiàn)貨交易平臺西本新干線的監(jiān)測數(shù)據(jù)顯示,西本新干線監(jiān)測的農歷5月(2014.5.29-2014.6.26)銷量環(huán)比下降8.18%,同比下降2.67%。1-5月份房地產投資、銷售、新開工面積等各項數(shù)據(jù)全面低迷,對建筑鋼材需求打壓明顯。同時,6月份國內市場轉入傳統(tǒng)消費淡季,高溫、多雨季節(jié)對工程施工形成影響,國內市場終端需求總體表現(xiàn)低迷。

從后期需求來看,5月基建投資自4月的20.8%大幅升至28%,顯示政府前期采取的一系列穩(wěn)增長措施已經初見成效,在一定程度上抵消了房地產投資增長放緩的消極影響。隨著國務院對前期所作決策部署和出臺政策措施落實情況開展的全面督查,基建投資增速有望進一步加快。但是當前房地產下行壓力依然相當大,尤其是部分房地產企業(yè)出現(xiàn)資金鏈斷裂的情況,對整體需求將形成不利影響。加之7月份仍處于鋼材傳統(tǒng)消費淡季,整體建筑鋼材需求仍難以好轉。

圖3:2004-2014農歷年滬上建筑鋼材銷量走勢圖

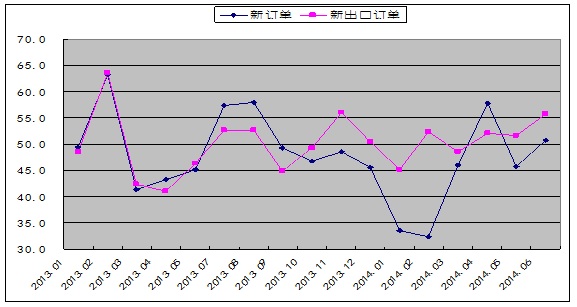

6月份,鋼鐵行業(yè)新出口訂單指數(shù)為55.7%,較5月份回升4.1個百分點,該指數(shù)已連續(xù)三個月保持在50%以上的擴張區(qū)間,并創(chuàng)下最近7個月以來的最高,顯示當前國內鋼材出口接單情況良好,后期出口量有望繼續(xù)保持較高水平。海關數(shù)據(jù)顯示,5月份我國鋼材出口量807萬噸,環(huán)比增加53萬噸,增幅7%,同比大幅增長48.9%,創(chuàng)下歷史新高。當月我國鋼材凈出口量為635萬噸,環(huán)比增長9.8%,同比增長64.7%。

總體來看,國內鋼材低價優(yōu)勢和國外需求的復蘇使得今年以來我國鋼材出口呈現(xiàn)加速轉好的態(tài)勢,加之在人民幣貶值的情況下,國內鋼材價格更具出口優(yōu)勢。近期球制造業(yè)PMI指數(shù)持續(xù)提升,美國及歐元區(qū)經濟逐步復蘇,特別是未來歐元區(qū)可能在負利率的基礎上再度推出更為寬松的貨幣政策以刺激經濟復蘇,外需對我國鋼材的進口貢獻力度仍將保持良好增速。因此,預計后期我國鋼材出口量仍將保持較高水平。

在出口量大幅增長的帶動下,我國粗鋼資源供應量增速明顯放緩。1-5月份我國粗鋼同比增加900萬噸,同期粗鋼凈出口量同比增加875萬噸,粗鋼增量的絕大部分均被出口消化。1-5月份我國粗鋼資源供應量為31310萬噸,同比增長0.1%,其中5月份資源供應量為6319萬噸,同比下降1.7%。

圖4:2013年以來鋼鐵行業(yè)PMI新訂單指數(shù)、新出口訂單指數(shù)變化情況

三、鋼企去庫存化艱難

6月份,鋼鐵行業(yè)產成品庫存指數(shù)結束兩連升出現(xiàn)下降,但幅度較為有限,仍處56.4%的高位,較5月份下降2.2個百分點。今年前六個月產成品庫存指數(shù)一直處于擴張區(qū)間,顯示出鋼鐵企業(yè)庫存壓力較大,去庫存化艱難。

中鋼協(xié)數(shù)據(jù)顯示,截至6月中旬末,重點企業(yè)鋼材庫存為1511.3萬噸,較上一旬增加4.0%,較上月同期增加0.8%,較去年同期增長11.5%。6月中旬,鋼企的庫存產出比已反彈至8.22的高位,而2013年最高為7.98,全年平均水平為7.4,當前鋼企庫存壓力可見一斑。

從市場庫存來看,據(jù)西本新干線監(jiān)測,6月27日,全國主要鋼材市場庫存量為1332.26萬噸,已連續(xù)十七周出現(xiàn)下降,累計降幅達35.75%,目前的庫存水平較去年同期已下降20.62%。目前全國鋼廠庫存已高出市場庫存接近200萬噸,反映出鋼貿商主動去庫存意愿較強,蓄水池功能已基本喪失,傳統(tǒng)的鋼廠代理制逐步消亡。

圖5:2013年以來鋼鐵行業(yè)PMI產成品庫存指數(shù)變化情況

四、成本支撐持續(xù)疲弱

6月份,鋼鐵行業(yè)購進價格指數(shù)觸底反彈,但力度有限。當月較5月份回升1.4個百分點至27.5%,仍處低位,已連續(xù)6個月處于50%以下的收縮區(qū)間。反映出今年鐵礦石、焦炭等原料價格持續(xù)處于低位,鋼鐵企業(yè)成本壓力趨緩,原料大幅下跌也是二季度以來鋼鐵企業(yè)盈利出現(xiàn)明顯好轉的主要原因。

6月份鐵礦石等鋼鐵爐料市場總體仍以弱勢為主,進口礦價格在月中一度跌至年內新低,國產礦大幅補跌,焦炭、廢鋼等也多以穩(wěn)中弱調為主,在月底才出現(xiàn)企穩(wěn)反彈跡象。進入6月份以來,跌跌不休的鐵礦石價格,再次創(chuàng)下近年來新低,6月16日普氏62%品位鐵礦石指數(shù)跌至89美元/噸。由于創(chuàng)紀錄的過剩產出,鐵礦石價格已經從2013年2月創(chuàng)下的最高點下跌44%,繼跌破100美元/噸大關后,本月又跌破90美元/噸,今年年初以來下跌幅度已達三分之一。不過普氏62%品位鐵礦石指數(shù)在月中跌至低點后,鋼廠低位補庫需求明顯增多,市場低位成交趨于活躍,同時,5月鐵礦石進口量環(huán)比下降7.21%,隨著6月港口到貨的減少以及鋼廠外礦消耗增加,鐵礦石港口庫存出現(xiàn)小幅回落。多方因素綜合作用下,6月下旬,普氏指數(shù)自低位開始拉高。根據(jù)西本新干線監(jiān)測數(shù)據(jù)顯示,截至6月27日,品位62%普氏鐵礦石指數(shù)為93.25美元/噸,較5月末上漲1.75美元/噸。當日,唐山地區(qū)普碳方坯價格為2730元/噸,月環(huán)比下跌90元/噸;江蘇地區(qū)廢鋼價格為2260元/噸,月環(huán)比持平;山西地區(qū)焦炭價格為890元/噸,月環(huán)比下跌10元/噸;唐山地區(qū)66%品味干基鐵礦石價格為830元/噸,月環(huán)比下跌70元/噸。

經過長達數(shù)月持續(xù)下跌,鐵礦石等鋼鐵爐料價格已經跌至階段性低點,特別是國內部分礦企已經開始減產,同時鋼廠生產及采購活動活躍度均有所上升,當前礦價繼續(xù)下跌的空間有限。不過當前全球鐵礦石市場供求嚴重失衡,國內港口鐵礦石庫存已達到1.137億噸,同時由于資金緊張,鋼廠對原材料價格的打壓卻繼續(xù)加力,多數(shù)鋼廠放棄長協(xié)礦,轉而進入現(xiàn)貨市場采購,且為加速資金周轉,紛紛降低了鐵礦石等原料的庫存周期。從目前的市場形勢來看,我們認為當前礦石、焦炭等價格仍處于波動觸底的過程中,市場并未完全顯現(xiàn)觸底筑基的跡象,后期鋼價的成本支撐依舊不足。

圖6:2013年以來鋼鐵行業(yè)PMI購進價格指數(shù)變化情況

五、鋼材價格先跌后穩(wěn)

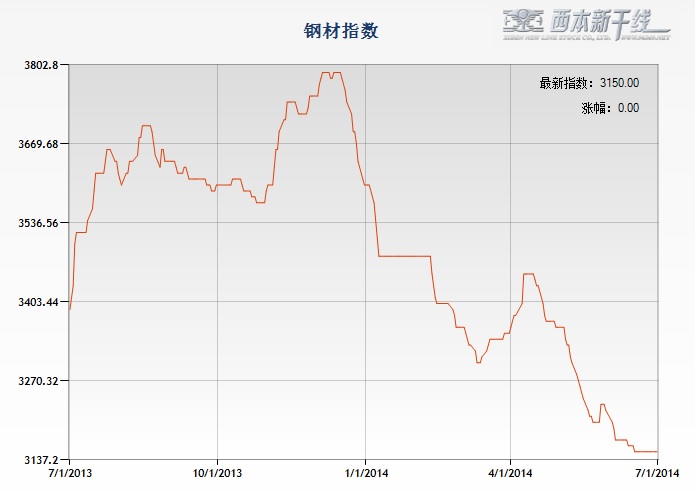

6月份以來,隨著淡季特征愈發(fā)明顯,用鋼需求持續(xù)萎縮,雖然宏觀面國家出臺一系列微刺激政策,但對鋼市提振作用有限,國內鋼價總體以跌為主,延續(xù)低位震蕩走勢。6月上旬市場融資問題頻發(fā)、資金面趨緊、鋼廠庫存積壓、淡季需求不佳等因素對鋼市信心形成較大壓力,國內鋼價大幅下跌。6月中旬,原料持續(xù)下滑,市場信心總體偏弱,市場價格難以在有限的利好刺激下反彈。但是,由于低庫存低價格的限制,市場進一步下探動力不足,特別是隨著各項微刺激政策再度密集出臺,市場心態(tài)出現(xiàn)改善,6月下旬,現(xiàn)貨鋼價轉入橫盤整理走勢,鋼材期貨則在跌破3000元/噸關口后出現(xiàn)大幅反彈。截至6月30日,西本指數(shù)收在3150元/噸,較上月末下跌70元/噸,月環(huán)比跌幅為2.17%,同比跌幅為7.35%,創(chuàng)下2006年9月以來的新低。

圖7:2013年以來西本鋼材指數(shù)變化情況

六、行業(yè)資金依然緊張

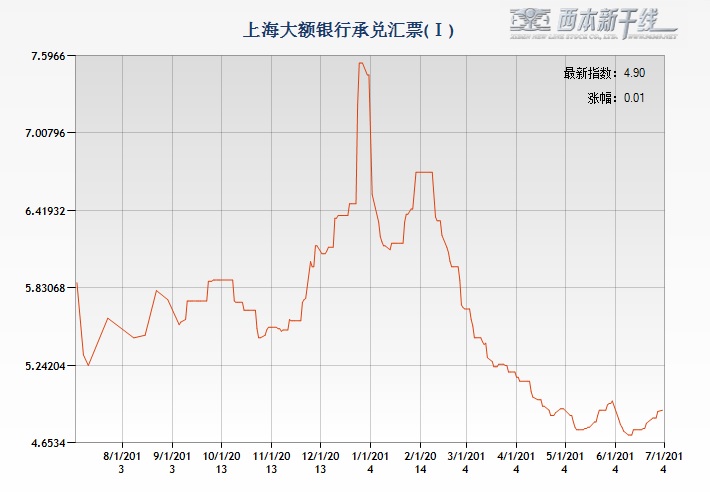

二季度隨著外匯占款增量下滑,且經濟穩(wěn)增長促使貨幣政策預調微調,央行在公開市場操作轉為凈投放3690億元。今年流動性整體環(huán)境明顯改善,市場資金利率在年中依然相對穩(wěn)定。據(jù)西本新干線監(jiān)測,6月30日滬大額銀行承兌匯票貼現(xiàn)率為4.9‰,較5月30日下降1.41%。5月份財政支出同比大幅增長24.6%,比上月大幅提高23.5個百分點;5月份新增人民幣貸款8708億元,創(chuàng)逾10年同期新高;顯示出財政政策及貨幣政策放松力度均在加快。央行積極調整貨幣政策,如再貸款、調整存貸比考核政策、擴大定向降準范圍等,對市場資金面穩(wěn)定起到積極作用。7月份隨著年中時點的度過及新股發(fā)行的擾動減弱,市場資金流動性有望保持平穩(wěn)偏松的局面。

不過宏觀層面的資金寬松并未能給鋼鐵行業(yè)資金形勢帶來利好,近期青島港的融資欺詐案件仍在發(fā)酵,外資銀行普遍削減其對中國商品融資交易的敞口,中資銀行對于大宗商品貿易融資的貸款也再度收緊,資金因素依然是制約當前鋼價的主要原因。

圖8:2013-2014年滬大額銀行承兌匯票月貼現(xiàn)率

從以上情況來看,當前國內鋼市基本面依舊低迷,供給高位、需求低迷的根本矛盾并未化解,加之在資金緊張、成本支撐不足的局面下,后市鋼價仍難以樂觀。不過當前鋼價已處于歷史低位,近期微刺激政策不斷,多地出臺多項穩(wěn)增長政策,市場信心出現(xiàn)好轉,價格繼續(xù)下挫的概率偏低,有望止跌企穩(wěn)并觸底反彈。

1、國內經濟復蘇勢頭顯現(xiàn)

中國物流與采購聯(lián)合會、國家統(tǒng)計局服務業(yè)調查中心發(fā)布的6中國制造業(yè)采購經理指數(shù)(PMI)為51%,比上月上升0.2個百分點,連續(xù)四個月出現(xiàn)回升。特別是最近2月逆季節(jié)走勢上揚,新訂單指數(shù)上升明顯,反映出穩(wěn)增長的政策措施效應顯現(xiàn),需求改善,經濟增長基礎趨向鞏固,經濟趨穩(wěn)態(tài)勢基本確立。

從二季度以來,中央展開政策微調措施,銀行方面,央行對農商行和農村合作銀行定向降準以便其更多資金投入支農;六月份更是設定一定支農、支持中小企業(yè)、符合條件的銀行均可獲得降準,央行的調控趨于精準。結合之前的措施,我們判斷綜合效果將逐步在下半年有所體現(xiàn)。而近期李克強總理在英國的演講也強調了中國經濟增速7.5%為底線,也說明了中央政府對于未來經濟前期的樂觀預期,未來若經濟增速再度下行,也不排除實施更大規(guī)模刺激計劃的可能。在這樣的背景下,我們有理由判斷國內經濟逐步好轉的勢頭有望顯現(xiàn)。在經濟回升有望且系統(tǒng)性錢荒難現(xiàn)的背景下,強周期商品的下行空間將逐步收窄,鋼材價格未來存在一定的反彈空間。

2、穩(wěn)增長有望繼續(xù)加碼

在保持經濟在7.5%以上的既定目標下,為完成該數(shù)據(jù)就唯有擴大微刺激力度,從目前情況來看,投資依舊是最直接有效的手段,而在政府不可能放松對房地產市場調控之時,基建投資將成為拉動投資達到穩(wěn)增長目的的最后一個砝碼,因此預計今夏的棚改、鐵路基建等重大工程項目也將提速。國家統(tǒng)計局數(shù)據(jù)顯示,1-5月份我國基礎設施(不含電力)累計投資24681億元,同比增長25%,增速較1-4月份提高了2.2個百分點。目前基礎建設投資僅占固定資產投資的16%,房地產投資額約為固定資產投資額的20%,從二者投資絕對額和增速來看,1-5月份基建投資好轉基本上可以彌補房地產投資的下降。我們認為在房地產市場增速減緩下,為了保障全年7.5%的GDP增速,三季度基礎建設投資仍將是固定資產投資的重點,特別是西部地區(qū)在鐵路建設、危房危窯改造、道路交通設施等基礎設施建設方面投資需求大,這對后期的固定資產投資增速的貢獻值得期待,這將成為推動鋼價走勢的一個重要因素。

3、淘汰落后產能力度加大

近期,各地仍在加大鋼鐵落后產能淘汰力度,調整產業(yè)結構和布局,這對鋼材市場平穩(wěn)向好運行也是一大利好。最近,上海發(fā)布國內第一份《上海產業(yè)結構調整負面清單及能效指南(2014版)》和《上海工業(yè)及生產性服務業(yè)指導目標和布局指南(2014版)》,涉及化工、鋼鐵、有色金屬、建材、機械等12個行業(yè)。近日,河北省副省長秦博勇表示,河北對能耗不達標企業(yè)已實行懲罰性電價,并表示,鋼鐵等傳統(tǒng)產業(yè)市場低迷,這恰恰是利用市場機制進行產業(yè)調整升級的大好時機。近來,本周湖北省發(fā)布《關于鋼鐵項目清理整頓表格的公示》,對湖北省2005年以來建設的鋼鐵項目進行了清理并對外公示,其中在建違規(guī)鋼鐵項目被要求停建的煉鐵產能達到596萬噸、煉鋼產能1008萬噸。如果各地在建違規(guī)鋼鐵項目能夠真正得到清理,對改善國內鋼市供求、提振市場信心將起到積極作用。

總體來看,雖然國內的經濟還處在弱回暖的程度,實體經濟表現(xiàn)依然較弱,但持續(xù)加碼的政策刺激將使經濟回暖力度加強、范圍加大,對鋼材市場的提振作用將逐步顯現(xiàn)。同時,當前鋼價已跌至歷史最低點,隨著鋼價持續(xù)回落,市場信心也已到了跌無可跌之處,且進入7月份后資金壓力將有所緩解。鋼價在經過6月份的震蕩整理后,底部調整已經到位,預計7月份國內鋼價將企穩(wěn)并小幅反彈。不過,鋼鐵產量繼續(xù)高位運行、房地產市場不景氣以及行業(yè)資金問題仍在發(fā)酵等因素,依然將對鋼市走勢形成抑制作用,預計鋼價反彈高度有限。(任何轉載,必須與中國物流與采購聯(lián)合會鋼鐵物流專業(yè)委員會取得聯(lián)系,未經許可,任何單位或者個人不得轉載本文)

法律提示:本內容系m.hzsdlx.cn編輯、整理,轉載需經授權,若需授權必須與西本資訊與作者本人取得聯(lián)系并獲得書面認可,并注明來源。如果私自轉載,西本資訊保留一切追訴的權力,直至追究私自轉載者的法律責任。

相關鏈接 >>

· 2024-09-12上海建筑鋼市日記(期螺收高,現(xiàn)貨更強)

· 2024-09-129月12日鋼廠調價信息匯總

· 2024-09-12【9月12日建筑鋼市晚報】再接再厲

· 2024-09-129月12日唐山鋼坯午報

· 2024-09-12央行公開市場實現(xiàn)凈投放975億元

· 2024-09-129月12日行業(yè)要聞早餐

· 2024-09-12波羅的海干散貨運價指數(shù)上漲

· 2024-09-12周三夜盤收盤多數(shù)上漲

全國主要城市行情地圖

新聞排行

- 日排行

- 周排行

- 總排行

1

1月6日行業(yè)要聞早餐

2

上海建筑鋼市日記(情緒波動,低位反復)

3

【1月6日建筑鋼市晚報】低價開單

4

【1月6日建筑鋼市前瞻】偏弱補跌

5

寶鋼股份2026年2、3月份國內期貨銷售價格調整的公告

6

1月6日國內廢鋼行情匯總

7

波羅的海干散貨運價指數(shù)創(chuàng)五個月新低

8

央行公開市場實現(xiàn)凈回籠2963億元

9

夜盤期貨收盤有色偏強