每月預警

2025年8月西本鋼材價格指數(shù)走勢預警報告

2025年07月31日17:43 來源:西本資訊

本期觀點:高位回調、調后再漲

時間:2025-8-1—2025-8-30

關鍵詞 政策 產量 需求 成本

本期導讀:

●行情回顧:期螺合約多空強勁,各地鋼價大幅沖高;

●供給分析:粗鋼產量環(huán)比略降,鐵水產量小幅降低;

●需求分析:螺紋表需維持低位,板材需求環(huán)比放緩;

●成本分析:雙焦價格大幅上漲,鐵礦價格震蕩走高;

●宏觀分析:房產投資降幅擴大,雅江水電正式開工。

●綜合觀點:回顧7月份,全國大部持續(xù)高溫炙熱,局部暴雨洪澇災害,戶外施工進度放緩,淡季需求特征明顯,然而,多部委相繼發(fā)聲“反內卷”,原料端價格持續(xù)推高,黑色品種深受關注,盤面資金紛至沓來,期貨多頭強勁拉升,提振市場情緒,各地報價累計大漲。即將到來的8月份,鋼市行情如何演繹?具體情況來看,在供應端,當前鋼廠盈利率63.64%,月環(huán)比增加4.33%;高爐開工率83.46%,月環(huán)比下降0.36%;日均鐵水產量242.23萬噸,月環(huán)比下降0.06萬噸。在需求端,房地產投資同比降幅擴大,新開工數(shù)據繼續(xù)下滑,7月制造業(yè)、非制造業(yè)PMI放緩,鋼材出口訂單月環(huán)比下降。綜合來看,政策面上,7月底中央政治局召開會議,分析研究當前經濟形勢,部署下半年經濟工作,大的政策基調沒有變化,但沒有提及新的刺激計劃,比如,未提及“降準降息”、未提及“兩新”政策。基本面上,供需雙弱格局未變,但在“反內卷”利好和原料價格上漲推動下,整個七月份鋼價大幅竄漲,其中,螺紋鋼報價升至年初高位。即將踏入八月行情,初步推斷,八月上旬,宏觀信息靴子落地,市場情緒已現(xiàn)降溫,部分商家高位套現(xiàn),鋼價或將適度回調;八月中旬,供需關系緊平衡,原料成本仍有支撐,市場情緒得到平復,現(xiàn)貨報價震蕩整理;八月下旬,閱兵限產預期增強,臨近金九旺季開啟,市場信心有所提振,各地報價偏強運行。基于此,我們對八月份國內行情持以下判斷:高位回調、調后再漲——預計8月份滬市優(yōu)質品螺紋鋼代表規(guī)格價格(以西本指數(shù)為基準),或將在3550-3800元/噸區(qū)間運行。

一、行情回顧篇

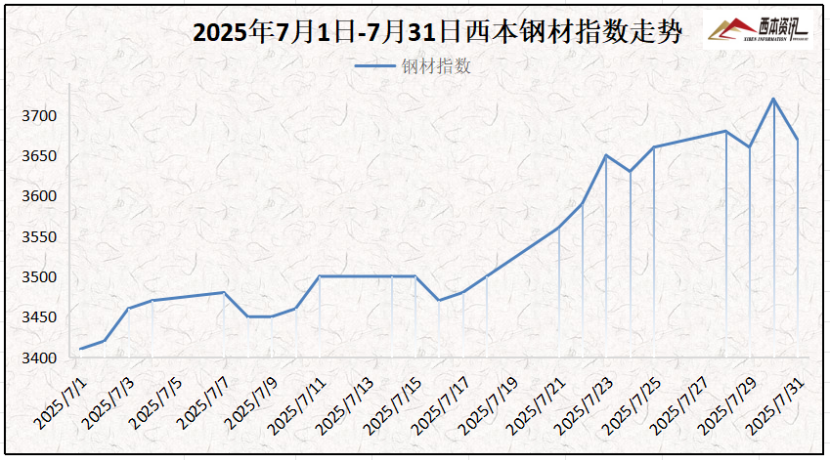

截止7月31日,西本鋼材指數(shù)收在3670,較上月末上漲250;較去年同期價格上漲190,同比上漲5.5%。

具體來看,7月上旬,全國高溫局部暴雨,終端用戶按需采購,隨著市場傳播唐山限產,期貨盤面走強,各地報價接連小幅上漲;7月中旬,淡季需求特征明顯,然政策面推動“反內卷”,市場對預期信心增強,以及原料端價格上漲,期現(xiàn)聯(lián)袂報價繼續(xù)上漲;7月下旬,原料煤繼續(xù)推高,焦炭連續(xù)四輪上漲,黑色期貨品種深受關注,現(xiàn)貨報價繼續(xù)沖高。

8月鋼價又將如何演繹?雙焦強勢上漲是否延續(xù)?“反內卷”下鋼企是否限產?行業(yè)基本面咋樣?帶著諸多問題,一起來看8月國內鋼材行情分析報告。

二、供給分析篇

1、國內建筑鋼材庫存現(xiàn)狀分析

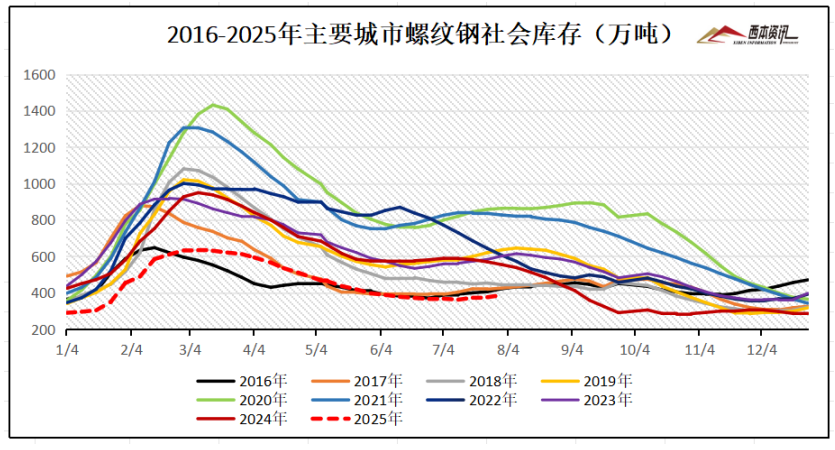

西本新干線監(jiān)測庫存數(shù)據顯示,截至7月31日,全國主要樣本城市螺紋鋼累計庫存386.57萬噸,月環(huán)比增加20.87萬噸,較去年同期減少167.46萬噸;線材累計庫存60.45萬噸,月環(huán)比增加7.16萬噸,較去年同期減少17.06萬噸;五大鋼材品種累計庫存950.93萬噸,月環(huán)比增加36.61萬噸,較去年同期減少320.11萬噸。

從鋼廠庫存來看,據中鋼協(xié)數(shù)據顯示,2025年7月中旬,重點統(tǒng)計鋼鐵企業(yè)鋼材庫存量 1566 萬噸,環(huán)比上一句增加58 萬噸,增長3.9%;比年初增加 329 萬噸,增長 26.6%;比上月同旬減少 55萬噸,下降 3.4%;比去年同旬減少 64 萬噸,下降 3.9%,比前年同旬減少1萬噸,下降 0.1%

2、國內鋼材供給現(xiàn)狀分析

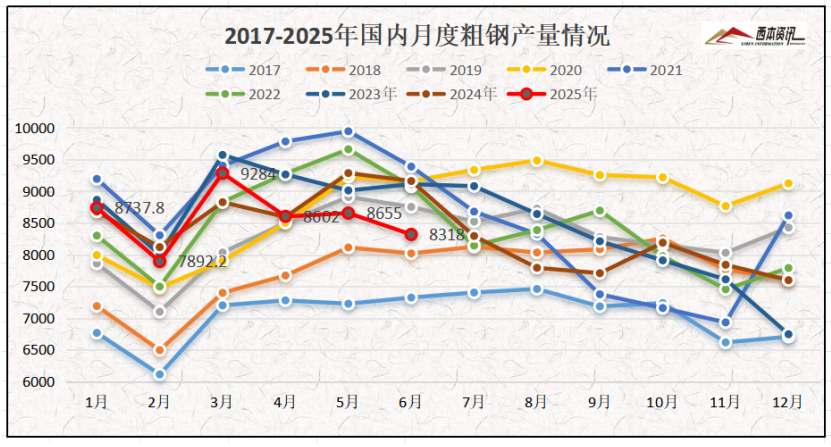

從鋼廠生產情況來看,國家統(tǒng)計局數(shù)據顯示,2025年6月份,中國粗鋼產量8318萬噸,同比下降9.2%;生鐵產量7191萬噸,同比下降4.1%;鋼材產量12784萬噸,同比增長1.8%。1-6月,中國粗鋼產量51483萬噸,同比下降3.0%;生鐵產量43468萬噸,同比下降0.8%;鋼材產量73438萬噸,同比增長4.6%。

3、國內鋼材進出口現(xiàn)狀分析

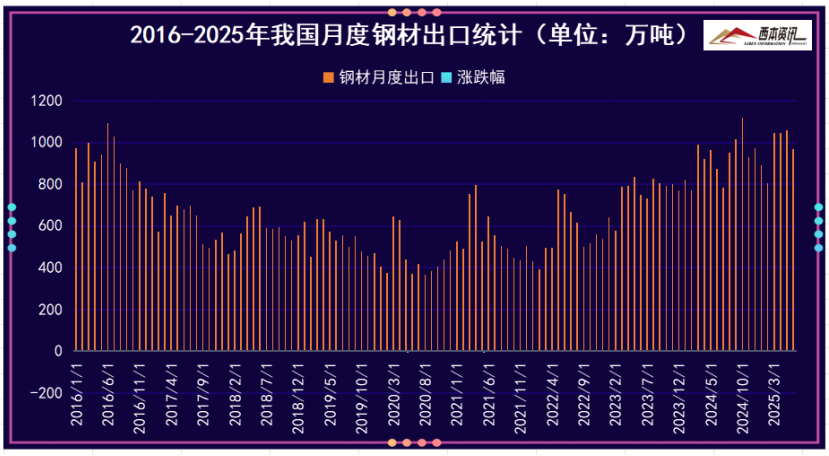

海關總署數(shù)據顯示,2025年6月中國出口鋼材967.8萬噸,較上月減少90萬噸,環(huán)比下降8.5%;1-6月累計出口鋼材5814.7萬噸,同比增長9.2%。進口鋼材47萬噸,較上月減少1.1萬噸,環(huán)比下降2.3%;1-6月累計進口鋼材302.3萬噸,同比下降16.4%。

三、需求形勢篇

1、全國建筑鋼材銷量走勢分析

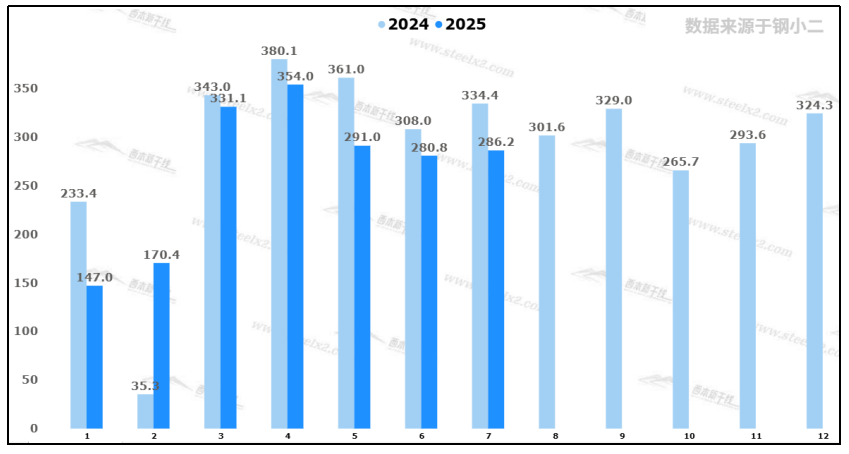

7月份,全國大部持續(xù)高溫,局部暴雨洪災等影響,表觀需求處于低位,淡季需求表現(xiàn)明顯。即將進入8月份,上旬仍處“伏天”,高溫炎熱持續(xù),需求難以放量;中下旬,隨著“立秋”過后,高溫天氣相應減少,相對有利戶外施工。據鋼小二平臺采樣數(shù)據顯示,7月份螺紋鋼需求指數(shù)月環(huán)比增加2%,同比下降14.41%。

2、國內房地產投資分析

2、國內房地產投資分析

統(tǒng)計局數(shù)據顯示,1-6月份,全國房地產開發(fā)投資46658億元,同比下降11.2%;1-6月份,房地產開發(fā)企業(yè)房屋施工面積633321萬平方米,同比下降9.1%。房屋新開工面積30364萬平方米,下降20.0%。房屋竣工面積22567萬平方米,下降14.8%。1-6月份,房地產開發(fā)企業(yè)到位資金50202億元,同比下降6.2%。

四、成本分析篇

據西本資訊跟蹤的數(shù)據顯示,截止7月31日,唐山地區(qū)普碳方坯出廠價格3140元/噸,較上月末上漲220元/噸;江蘇地區(qū)廢鋼價格為2080元/噸,較上月末上漲90元/噸;山西地區(qū)一級焦炭價格為1180元/噸,較上月上漲200元/噸;澳大利亞61.5%粉礦青島港價格為772元/噸,較上月末上漲61元/噸。

由上可見,7月份主要原料全線大漲,其中,鋼坯價格震蕩沖高,廢鋼價格明顯上漲,進口礦價格止跌回升,焦炭連續(xù)四輪上漲。即將步入8月份,原料煤市場偏緊態(tài)勢并未解除,鋼企盈利面擴大,對原料剛需并沒有放緩,預計,8月鋼材生產成本或將漲幅有所放緩。

五、國際鋼市篇

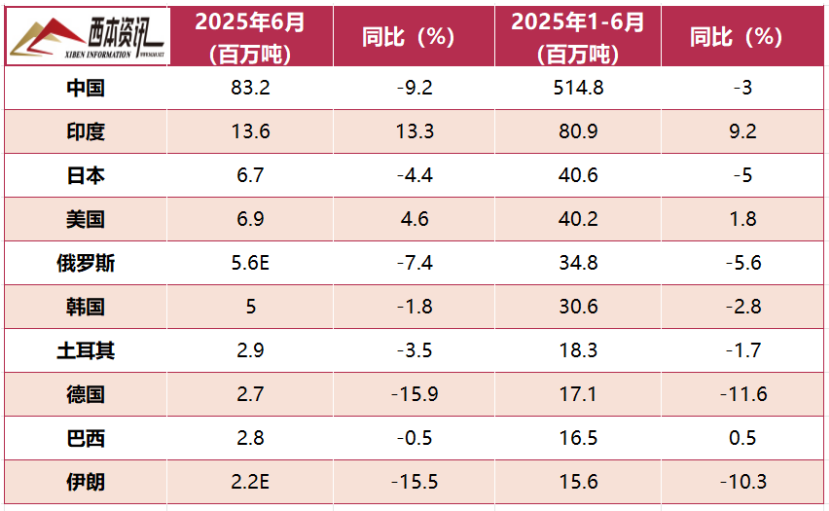

世界鋼鐵協(xié)會數(shù)據顯示,2025年6月全球70個納入世界鋼鐵協(xié)會統(tǒng)計國家/地區(qū)的粗鋼產量為1.514億噸,同比下5.8%。

2025年6月,中國粗鋼產量為8318萬噸,同比下降9.2%;印度粗鋼產量為1360萬噸,同比提高13.3%;日本粗鋼產量為670萬噸,同比下降4.4%;美國粗鋼產量為690萬噸,同比提高4.6%;俄羅斯粗鋼預估產量為560萬噸,同比下降7.4%;韓國粗鋼產量為500萬噸,同比下降1.8%;土耳其粗鋼產量為290萬噸,同比下降3.5%;德國粗鋼產量為270萬噸,同比下降15.9%;巴西粗鋼產量為280萬噸,同比下降0.5%;伊朗粗鋼預估產量為220萬噸,同比下降15.5%。

六、宏觀信息篇

1、雅魯藏布江下游水電工程開工

7月19日國務院總理李強出席雅魯藏布江下游水電工程開工儀式,并宣布工程正式開工。工程主要采取截彎取直、隧洞引水的開發(fā)方式,建設5座梯級電站,總投資約1.2萬億元。工程電力以外送消納為主,兼顧西藏本地自用需求。

2、2025上半年GDP同比增長5.3%

初步核算,上半年國內生產總值660536億元,按不變價格計算,同比增長5.3%。其中,第一產業(yè)增加值31172億元,同比增長3.7%;第二產業(yè)增加值239050億元,增長5.3%;第三產業(yè)增加值 390314億元,增長5.5%。分季度看,一季度國內生產總值同比增長5.4%,二季度增長5.2%。

3、6月中國鋼筋產量同比下降8.1%

國家統(tǒng)計局數(shù)據顯示,2025年6月份,中國鋼筋產量為1658.3萬噸,同比下降8.1%;1-6月累計產量為9831.0萬噸,同比下降3.0%。6月份,中國線材(盤條)產量為1168.8萬噸,同比下降6.7%;1-6月累計產量為6789.0萬噸,同比增長0.6%。

4、上半年鋼鐵行業(yè)盈利462.8億元

國家統(tǒng)計局公布數(shù)據顯示,1-6月份,黑色金屬冶煉和壓延加工業(yè)利潤462.8億元,同比增長13.7倍,增速為全部31個工業(yè)大類最高。1-5月份,黑色金屬冶煉和壓延加工業(yè)利潤總額316.9億元。據此計算,6月份單月黑色金屬冶煉和壓延加工業(yè)利潤為145.9億元,為近3年多來單月新高水平。

5、特朗普稱8月1日起實施新關稅

當?shù)貢r間7月4日,美國總統(tǒng)特朗普表示,新關稅從8月1日開始生效。從4日開始,將向多個國家發(fā)出信件,這些信件將會在9日前全部送達。對于將設定的新關稅,特朗普說,“關稅稅率可能從60%、70%到10%、20%不等”。

七、綜合觀點篇

回顧7月份,全國大部持續(xù)高溫炙熱,局部暴雨洪澇災害,戶外施工進度放緩,淡季需求特征明顯,然而,多部委相繼發(fā)聲“反內卷”,原料端價格持續(xù)推高,黑色品種深受關注,盤面資金紛至沓來,期貨多頭強勁拉升,提振市場情緒,各地報價累計大漲。即將到來的8月份,鋼市行情如何演繹?具體情況來看,在供應端,當前鋼廠盈利率63.64%,月環(huán)比增加4.33%;高爐開工率83.46%,月環(huán)比下降0.36%;日均鐵水產量242.23萬噸,月環(huán)比下降0.06萬噸。在需求端,房地產投資同比降幅擴大,新開工數(shù)據繼續(xù)下滑,7月制造業(yè)、非制造業(yè)PMI放緩,鋼材出口訂單月環(huán)比下降。綜合來看,政策面上,7月底中央政治局召開會議,分析研究當前經濟形勢,部署下半年經濟工作,大的政策基調沒有變化,但沒有提及新的刺激計劃,比如,未提及“降準降息”、未提及“兩新”政策。基本面上,供需雙弱格局未變,但在“反內卷”利好和原料價格上漲推動下,整個七月份鋼價大幅竄漲,其中,螺紋鋼報價升至年初高位。即將踏入八月行情,初步推斷,八月上旬,宏觀信息靴子落地,市場情緒已現(xiàn)降溫,部分商家高位套現(xiàn),鋼價或將適度回調;八月中旬,供需關系緊平衡,原料成本仍有支撐,市場情緒得到平復,現(xiàn)貨報價震蕩整理;八月下旬,閱兵限產預期增強,臨近金九旺季開啟,市場信心有所提振,各地報價偏強運行。基于此,我們對八月份國內行情持以下判斷:高位回調、調后再漲——預計8月份滬市優(yōu)質品螺紋鋼代表規(guī)格價格(以西本指數(shù)為基準),或將在3550-3800元/噸區(qū)間運行。

法律提示:本內容系m.hzsdlx.cn編輯、整理,轉載需經授權,若需授權必須與西本資訊與作者本人取得聯(lián)系并獲得書面認可,并注明來源。如果私自轉載,西本資訊保留一切追訴的權力,直至追究私自轉載者的法律責任。

相關鏈接 >>

· 2025-06-272025年7月西本鋼材價格指數(shù)走勢預警報告

· 2025-05-302025年6月西本鋼材價格指數(shù)走勢預警報告

· 2025-04-252025年5月西本鋼材價格指數(shù)走勢預警報告

· 2025-03-282025年4月西本鋼材價格指數(shù)走勢預警報告

· 2025-02-282025年3月西本鋼材價格指數(shù)走勢預警報告

· 2024-12-272025年1月西本鋼材價格指數(shù)走勢預警報告

· 2024-11-292024年12月西本鋼材價格指數(shù)走勢預警報告

· 2024-10-312024年11月西本鋼材價格指數(shù)走勢預警報告

全國主要城市行情地圖

新聞排行

- 日排行

- 周排行

- 總排行

1

12月25日行業(yè)要聞早餐

2

【12月25日建筑鋼市前瞻】穩(wěn)中兼調

3

BDI指數(shù)創(chuàng)2016年以來最佳年度表現(xiàn)

4

12月中旬重點鋼企粗鋼日產184.5萬噸

5

周三夜盤期貨收盤多數(shù)下跌

6

12月25日國內廢鋼行情匯總

7

12月25日國內冶金焦行情匯總

8

美聯(lián)儲明年1月降息25個基點的概率為15.5%

9

【12月25日建筑鋼市晚報】多數(shù)橫盤